Regulation

Future of Digital Assets, Self-Custody: Simon McLoughlin – Ep 87

Episode 87 of the Public Key podcast is here and we are happy that you love the refreshed look. You…

KPMG in Canada and Chainalysis team up to help organizations combat illicit crypto transactions

With the ongoing threat of crypto fraud and criminals growing more sophisticated every day, organizations need ever-powerful solutions to help…

North America Leads World in Crypto Usage Despite Ongoing Regulatory Questions, While Stablecoin Activity Shifts Away from U.S. Services

This post is an excerpt from our 2023 Geography of Cryptocurrency Report. Download your copy now! North America is the largest…

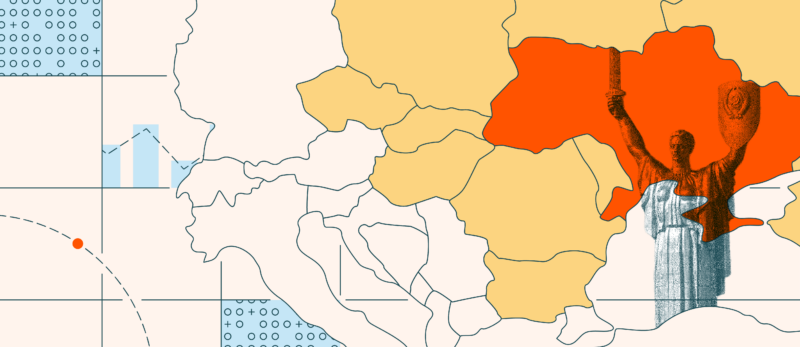

Grassroots Crypto Adoption Continues in Eastern Europe Despite Russia-Ukraine War

This post is an excerpt from our 2023 Geography of Cryptocurrency Report. Download your copy now! Eastern Europe is the fourth-largest…

IRS Update: U.S. Proposed Tax Regulations Outline Information Reporting Obligations for Crypto Exchanges and Others

Roger M. Brown is the Global Head of Tax Strategy at Chainalysis. On August 25, 2023, the U.S. Internal Revenue…

Balancing Privacy and Regulatory Concerns in the Crypto Space: Podcast Ep. 70

Balancing Privacy and Regulatory Concerns in the Crypto Space: Podcast Ep. 70 Episode 70 of the Public Key podcast is…

Everything You Need To Know About the SEC vs. Ripple Lawsuit: Podcast Ep. 68

Episode 68 of the Public Key podcast is here! The cryptocurrency industry got good news when Judge Analisa Torres ruled…

Everything You Need to Know About APAC Crypto Regulations: Podcast Ep. 59

Episode 59 of the Public Key podcast is here! The regulatory landscape in jurisdictions like Hong Kong, Singapore, Japan, and…

How US Crypto Regulations Impact Institutional Adoption of Digital Assets: Podcast Ep. 54

Episode 54 of the Public Key podcast is here! USA crypto regulatory conversations are gearing up, and we get to…

The Current State of Central Bank Digital Currencies (CBDCs) in 2023

Blockchain technology has made digital payments faster and easier than ever, and allowed for the proliferation of new cryptocurrencies for…

Crypto in the Crosshairs: Are Digital Assets Securities or Commodities?: Podcast Ep. 48

Episode 48 of the Public Key podcast is here! In this episode, we talk with Michael Selig (Counsel, Asset Management…

Ambition to Action: The UK as a Digital Asset Hub in 2023

In April 2022, the UK Government and then Chancellor Rishi Sunak first stated the ambition “to turn the UK into…

The Opportunity Before Congress on Crypto Legislation

Our comprehensive look at crypto legislation and what we might expect in the coming months or in the soon-to-be-elected 118th Congress.

The EU Crypto Regulation Marathon: Another Step Closer to the Finish Line

On 10 October, the European Parliament’s Committee on Economic and Monetary Affairs (ECON) voted to support the MiCA (Markets in…

[CHAINALYSIS PODCAST EPISODE 27] Breaking Down the Crypto Regulatory Environment In the USA

Episode 27 of Public Key, the Chainalysis podcast, is here! In this episode, we talk with Alma Angotti (Partner, Financial…