Blog

ハッキング

取引所における大規模な暗号資産ハッキングを防ぐための重要なセキュリティ対策

※この記事は自動翻訳されています...

過去最高被害額となったBybit事件へのChainalysisの対応

※この記事は自動翻訳されています...

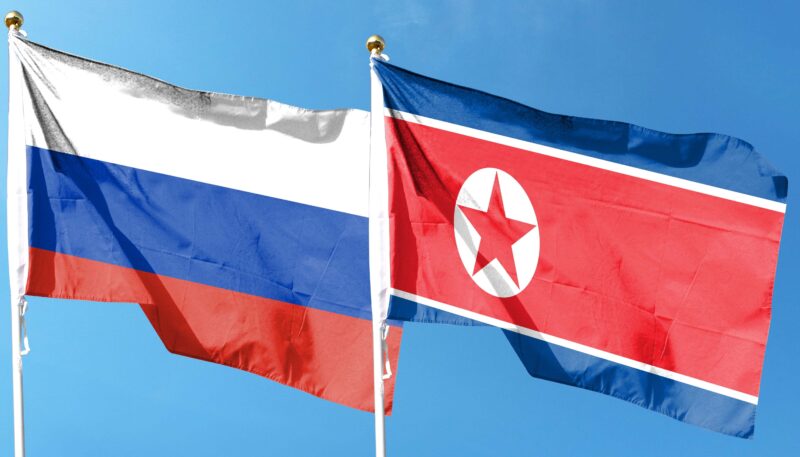

ロシアと北朝鮮の共通サイバー攻撃インフラ:新たなハッキングデータが提起する安全保障上の懸念

歴史的なロシア・北朝鮮の首脳会談があったなか、オンチェーンデータが不穏な情報を示しました...

3000万ドル相当の資金差押え:北朝鮮ハッカーの盗難資金に対する暗号資産コミュニティの取り組み

暗号資産関連の犯罪で今最も問題の一つとなっているのは、DeFiプロトコルや特にクロスチェーンブリッジからの資金流出であり、近年被害が急激に増加しています...

2022年 暗号資産関連犯罪 中間報告 :価格下落と共に違法行為は減少するも、増加したカテゴリも

暗号資産市場にとって2022年上半期(1~7月)はこれまでのところ、激動の展開となっています...

Web3における安全性とコンプライアンスの重要性を喚起する、DeFiハッキング・マネロン・NFT市場操作

※本ブログ記事は、「State of Web3 Report」のプレビューです...

ハッカー達がDeFiプラットフォームからこれまで以上の暗号資産を窃盗

本ブログは、「2022年暗号資産関連犯罪レポート」 の調査結果に基づいて記述されたものです...

北朝鮮のハッカー集団が保有する ロンダリング未済資産の総額が過去最高を記録

※本レポートは、今後発表予定の「The Chainalysis 2022 Crypto Crime Report」の一部要約の和訳です...

Subscribe to our weekly newsletter